【新能源汽车每日动见】上游持续涨价传导效应显现 电池企业竞争格局将如何演变?

【硬核研报】业绩爆表,单个药物收入竟达47亿美元!关键技术突破后,诺奖级理论已变为现实,黑石重金砸入20亿,这些公司也在加速布局(名单)

【招商策略】新成立基金规模回升,美债收益率持续上行——金融市场流动性与监管动态周报(0308)

来源:招商策略研究

张夏 涂婧清

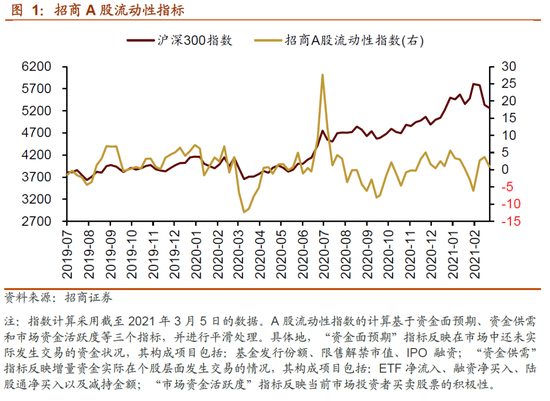

上周公开市场净回笼,货币市场利率下行,短端国债收益率上行,长端下行。股市方面,北上资金持续流出,融资净卖出,重要股东减持规模上升,ETF净申购,新成立基金规模回升,股市整体流动性回落。从投资者偏好来看,北上资金大幅买入银行、化工、交通运输等,融资资金买入有色金属、化工、钢铁等;创业板、新能源&智能汽车ETF大幅申购,金融地产ETF大幅赎回。海外市场风险偏好回升,美元指数上升,长端美债收益率持续大幅上行。

核心观点

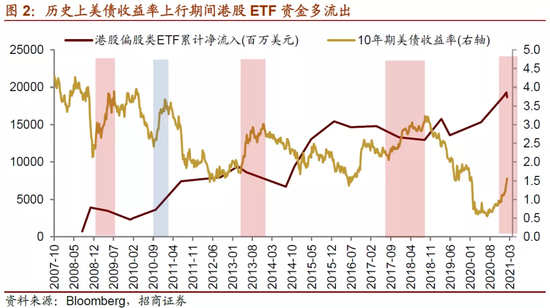

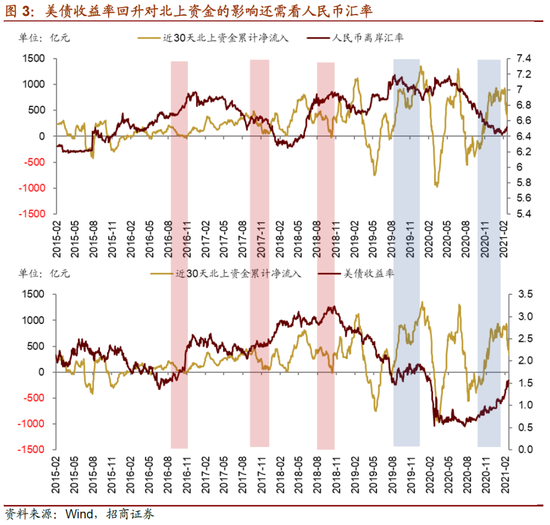

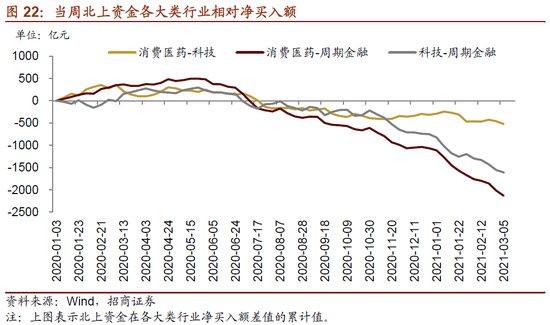

⚑ 美债收益率上行期间外资流向如何?除2010/10-2011/2外,在美债收益率上行的阶段中,资金大多从香港权益类ETF流出。本次在前期美债收益率上行阶段,资金持续涌入港股ETF。不过3月以来,港股ETF整体净流出,一定程度或与近期美元兑港币汇率连续回升有关。从A股市场来看,美债收益率的回升对北上资金的影响还需看人民币汇率的变化,美债收益率反弹的阶段,如果人民币汇率处于贬值或者相对平稳的状态,则北上资金的流入幅度可能减弱甚至流出。而如果处于人民币强势升值的阶段,则美债收益率回升对北上资金的影响较小。未来阶段需要关注美股波动的联动作用、以及美国经济改善下美元反弹等对北上资金的影响。

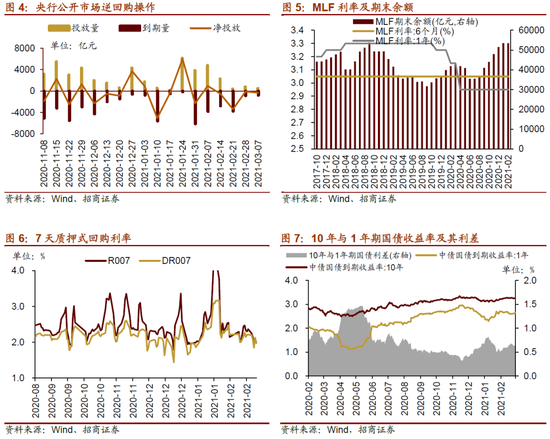

⚑ 上周(3月1日-3月5日)为维护银行体系流动性合理充裕,央行开展逆回购500亿元,同期有800亿元央行逆回购到期,净回笼300亿元。

⚑ 货币市场利率下行,短端国债收益率上行,长端下行,同业存单发行规模小幅下降,发行利率涨跌不一。截至3月5日,R007下行37.0bp,DR007下行24.5bp。1年期国债收益率上行3.5bp,10年期国债收益率下行3.4bp。同业存单发行规模减少2788亿元,1M发行利率上行,3M/6M利率下行。

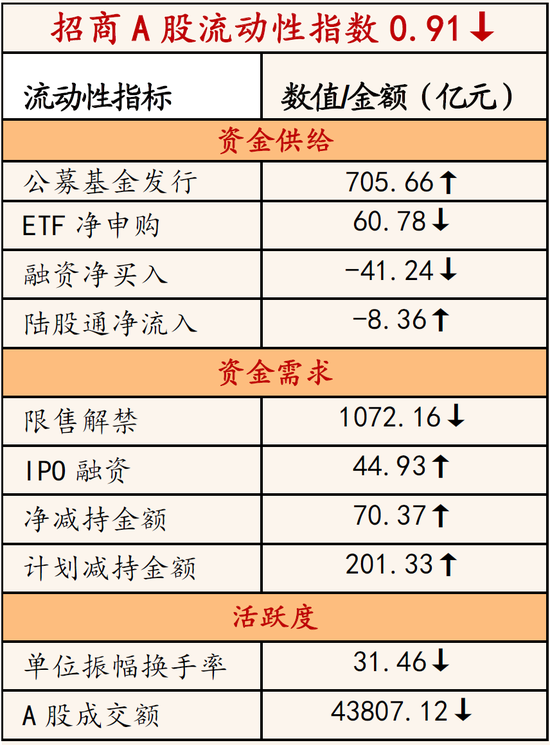

⚑ 股市方面,A股市场流动性回落,招商A股流动性指数为0.91。北上资金小幅流出,净流出8.4亿元;融资余额降低,融资资金净卖出41.2亿元;ETF净流入60.8亿元;新成立偏股类公募基金份额有所上升。重要股东净减持规模扩大,公布的计划减持规模上升。

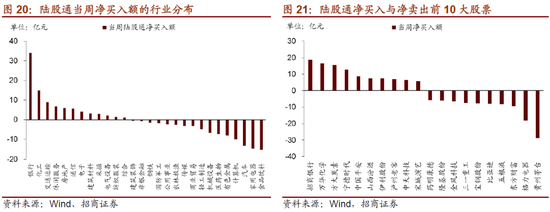

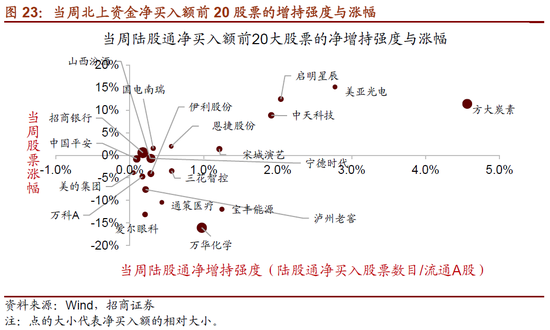

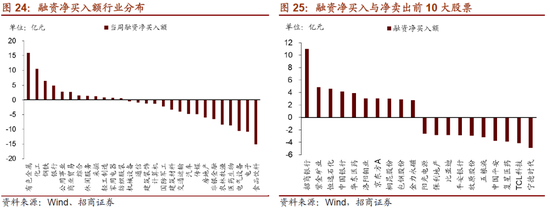

⚑ 从投资者偏好来看,陆股通净买入规模较高的行业有银行、化工、交通运输等,净卖出规模较高的是食品饮料、家电、汽车等;融资资金买入较多为有色金属、化工、钢铁等,净卖出较多的包括食品饮料、电子、电气设备等。个股方面,陆股通净买入招商银行最多,净卖出贵州茅台最高;融资客大幅加仓招商银行,卖出较多的为宁德时代、TCL科技。宽指ETF均为净申购,其中创业板ETF申购较多;行业ETF申赎参半,新能源&智能汽车ETF净申购最多,金融地产类ETF净赎回最高,净申购规模最高的为华夏国证半导体芯片ETF;净赎回最高为国泰中证全指证券公司ETF。

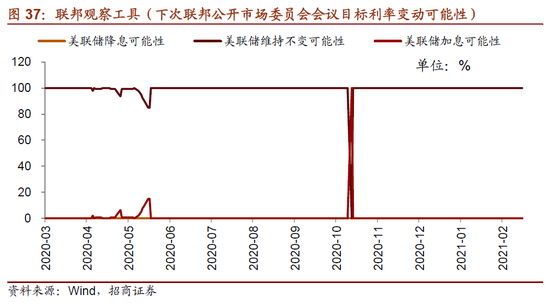

⚑ 海外市场方面,美元指数回升;长端美债收益率持续大幅上行;人民币相对美元小幅贬值,港币相对美元有所贬值。具体地,VIX指数下降3.29至24.66。美债1年期收益率与上周持平,10年期收益率上行12.0bp。美元指数上升1.06点。人民币外汇指数上升2.66点。未来美联储可能通过扭曲操作或者收益率曲线控制缓解长端利率持续上行的压力。

⚑ 风险提示:经济数据低于预期;政策超预期收紧

01

流动性专题

※ 美债收益率上行期间外资流向如何?

开年以来,在通胀预期持续升温的带动下,美债收益率持续加速上行,截至3月5日,十年期美债到期收益率已经升至1.56%;并且美元指数在近两周有所回升。

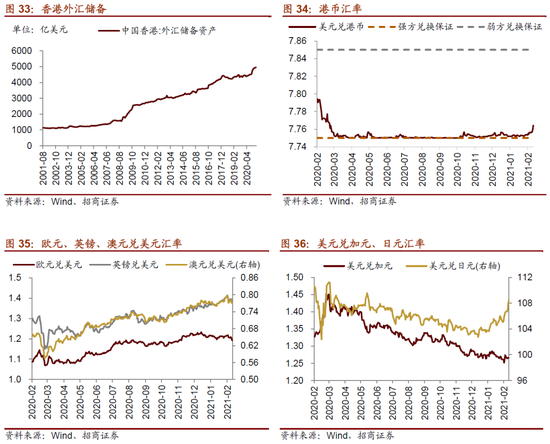

从历史数据来看,除2010/10-2011/2这个阶段外,在美债收益率上行的其他几个阶段中,资金大多从香港权益类ETF流出。具体到本次来看,在前期美债收益率上行阶段,资金持续涌入港股ETF。不过3月以来,港股ETF在多个交易日明显流出,目前3月整体净流出。而这一定程度或与近期美元反弹、美元兑港币汇率连续回升有关。

从A股市场来看,美债收益率的回升对北上资金的影响还需看人民币汇率的变化。历史数据显示,美债收益率反弹的阶段,如果人民币汇率处于贬值或者相对平稳的状态,则北上资金的流入幅度可能减弱甚至流出。而如果处于人民币强势升值的阶段,则美债收益率回升对北上资金的影响较小,如2018/9-2019/12、2020年8月以来。近期权益资产受美债收益率上行影响有所调整,市场波动加剧,再加上人民币相对美元有小幅贬值,共同导致近期北上资金的波动。

未来阶段需要关注美股波动的联动作用、以及美国经济改善下美元反弹幅度等因素对北上资金的影响。

02

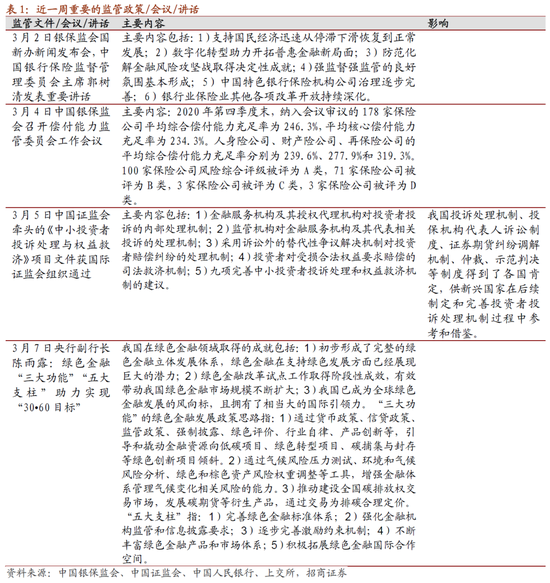

监管动向

03

货币政策工具与资金成本

上周(3月1日-3月5日)公开市场净回笼300亿元。为维护银行体系流动性合理充裕,央行开展逆回购500亿元,同期有800亿元央行逆回购到期,净回笼300亿元。

货币市场利率下行,R007与DR007利差缩小;短端国债收益率上行,长端国债收益率下行,期限利差缩小。截至3月5日,R007为2.00%,较前期下行37.0bp,DR007为1.97%,较前期下行24.5bp,两者利差缩小12.4bp至0.03%。1年期国债到期收益率上升3.5bp至2.64%,10年期国债到期收益率下降3.4bp至3.25%,期限利差缩小6.9bp至0.61%。

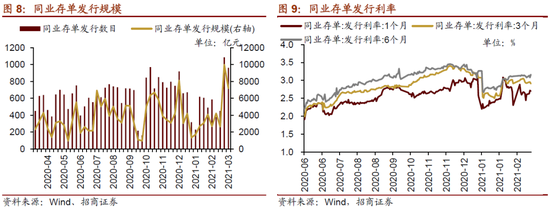

同业存单量发行规模小幅下降,发行利率涨跌不一。3月1日-3月5日,同业存单发行963只,较上期减少124只;发行总规模7201.5亿元,较上期减少2787.6亿元;截至3月5日,1个月、3个月和6个月发行利率分别较前期变化3.3bp、-2.0bp、-0.2bp至2.64%、2.90%、3.08%。

04

股市资金供需

(1)资金供给

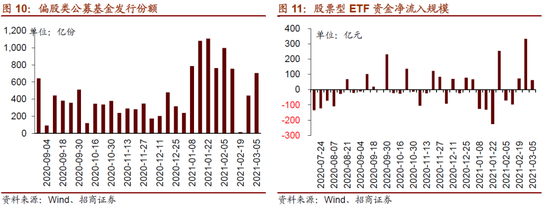

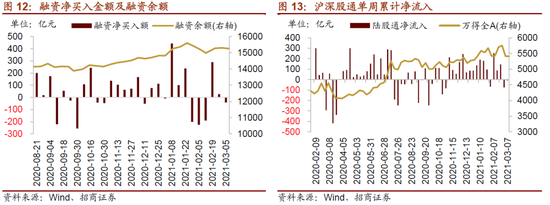

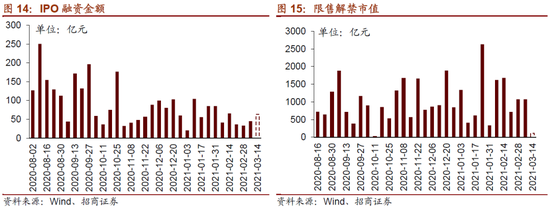

资金供给方面,3月1日- 3月5日,新成立偏股类公募基金705.7亿份,较前期增加264.6亿份。股票型ETF较前期小幅净流入,对应净流入规模60.8亿元。融资余额上下降,全周整个市场融资净卖出41.2亿元,截至3月5日,A股融资余额为15262.6亿元。陆股通资金本周继续净流出,当周净流出规模为8.4亿元。

(2)资金需求

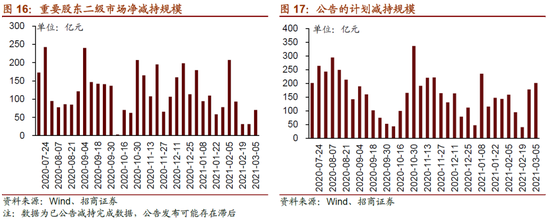

资金需求方面,3月1日-3月5日,IPO融资金额继续回升至44.9亿元,共有4家公司进行IPO发行,未来一周将有11家公司进行IPO发行,计划募资规模63.7亿元。重要股东净减持规模扩大,净减持70.4亿元;公告的计划减持规模201.3亿元,较前期上升。

限售解禁市值为1072.2亿元(首发原股东限售股解禁214.0亿元,首发一般股份解禁132.2亿元,定增股份解禁669.4亿元,其他56.6亿元),较前期略微下降。未来一周解禁规模下降至110.7亿元(首发原股东限售股解禁14.6亿元,首发一般股份解禁3.1亿元,定增股份解禁92.9亿元,其他0.0亿元)。

05

投资者情绪

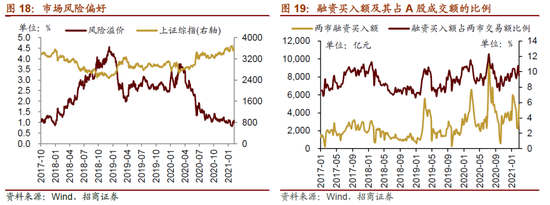

3月1日-3月5日,当周融资买入额为3816.0亿元;截至3月5日占A股成交额比例为8.7%,较前期小幅下降,投资者交易活跃度减弱,股权风险溢价上升。

06

投资者偏好

(1)陆股通

3月1日-3月5日,陆股通资金转为净流出8.4亿元。行业偏好上,银行、化工、交通运输这三个行业大规模净买入,买入金额分别为34.1亿元、14.9亿元、8.9亿元。净卖出规模较高的为食品饮料、家用电器、汽车等行业。个股方面,净买入规模较高的主要包括招商银行(+18.7亿元)、万华化学(+16.5亿元)、方大炭素(+15.4亿元)等;净卖出规模较高的包括贵州茅台(-28.8亿元)、格力电器(-18.1亿元)、东方财富(-9.5亿元)等。

(2)融资交易

3月1日-3月5日,融资资金净流出41.2亿元。具体来看,本周融资资金买入有色金属(+15.9亿元)、化工(+10.5亿元)、钢铁(+6.5亿元)等行业,净卖出食品饮料(-15.2亿元)、电子(-10.8亿元)、电气设备(-10.6亿元)。个股方面,融资净买入规模最高为招商银行(+11.0亿元)、紫金矿业(+4.8亿元)次之;融资净卖出规模较高的包括宁德时代(-4.9亿元)和TCL科技(-4.1亿元)、复星医药(-3.9亿元)。

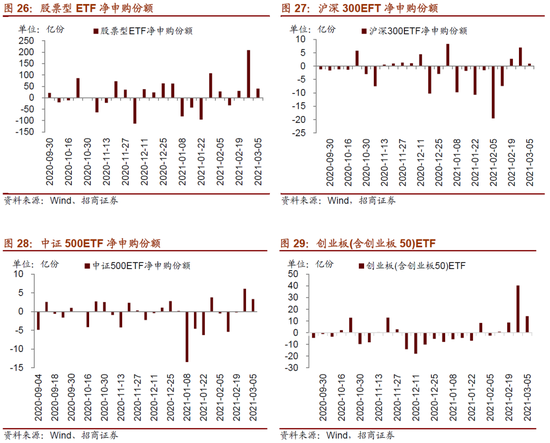

(3)ETF净申购赎回

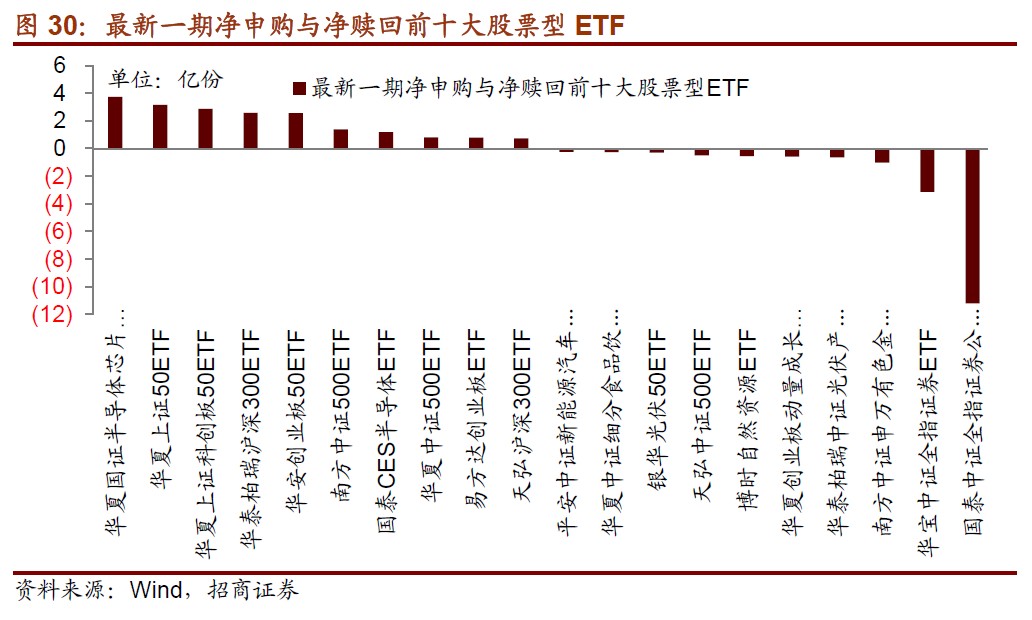

3月1日-3月5日,ETF净申购,当周净申购40.4亿份,宽指ETF均为净申购,其中创业板ETF申购较多;行业ETF申赎参半,新能源&智能汽车净申购最高,金融地产净赎回最高。具体的,沪深300ETF净申购0.9亿份;创业板ETF净申购14.1亿份;中证500ETF净申购3.3亿份;上证50ETF净申购0.3亿份。行业方面,信息技术ETF净申购5.1亿份,消费ETF净申购5.2亿份,医药ETF净申购4.4亿份,券商ETF净赎回2.2亿份;金融地产ETF净赎回12.3亿份,军工ETF净申购2.9亿份,原材料ETF净赎回0.7亿份;新能源&智能汽车ETF净申购8.5亿份。

3月1日-3月5日,股票型ETF净申购规模最高的为华夏国证半导体芯片ETF(+3.7亿份), 华夏上证50ETF(+3.2亿份)净申购规模次之;净赎回规模最高的为国泰中证全指证券公司ETF(-11.2亿份),华宝中证全指证券ETF(-3.1亿份)次之。

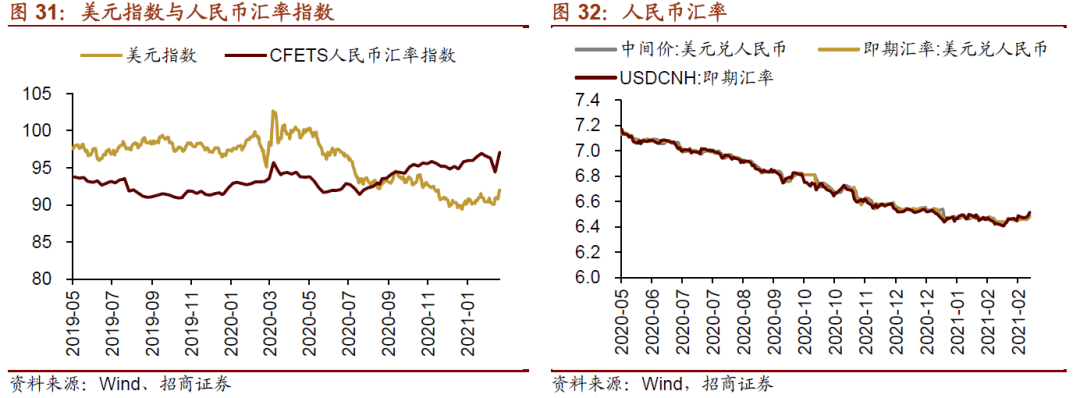

07

外汇市场

3月1日-3月5日,美元指数有所回升,人民币相对美元小幅贬值,港币相对美元贬值。截止3月5日,美元指数收于90.00,较前期(2月28日)上升1.06点,人民币汇率指数较前期上升2.66点收97.1。美元兑人民币中间价、即期汇率和离岸汇率小幅上升,分别为6.49、6.48和6.52,人民币小幅贬值。

另外,美元兑港币汇率明显回升,港币相对美元有所贬值。

08

海外金融市场流动性跟踪

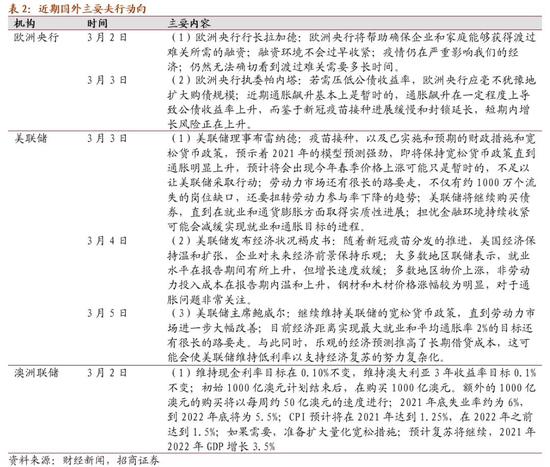

(1)国外主要央行动向

美联储发布的经济状况褐皮书显示,随着新冠疫苗分发的推进,美国经济保持温和扩张,企业对未来经济前景保持乐观;大多数地区联储表示,就业水平在报告期间有所上升,但增长速度放缓;多数地区物价上涨,非劳动力投入成本在报告期内温和上升,钢材和木材价格涨幅较为明显,并且美联储对于通胀问题非常关注。欧洲央行将帮助确保企业和家庭能够获得渡过难关所需的融资,仍然无法确切看到渡过难关需要多长时间。

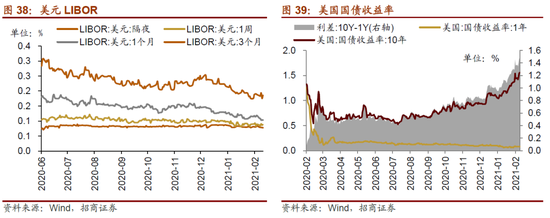

(2)利率

3月1日- 3月5日,美债短端利率与前期持平,长端利率较前期继续上升,利差持续扩大。美国1年期国债收益率与前期持平,10年期国债收益率上行12.0bp至1.56%,利差扩大12.0bp至1.48%。截至3月5日,美元LIBOR均下行,隔夜LIBOR下降0.64bp,1周LIBOR下降0.09bp,1个月LIBOR下降1.53bp,3个月LIBOR下降0.30bp。

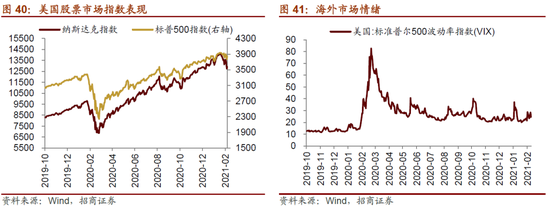

(3)海外市场情绪

上周VIX指数回落,全周较前期(2月28日)下降3.29点至24.66,为历史较高水平,市场风险偏好略升。上周标普500指数上涨0.81%,纳斯达克指数下跌2.06%。美债收益率持续上升引发美股上周动荡,而美联储近期的表态尚未达到市场预期。强劲的就业数据显示美国经济基本面改善,使得美联储政策宽松的必要性继续下降。未来美联储更可能通过扭曲操作或者曲线控制的方式来缓解长端收益率持续上行的压力。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:杨红卜