文|马鲲鹏 李晨 杨荣 王欣宇

2025年理财子积极展开产品定位转型、发展多资产多策略产品、推动投研风控和运营的智能化。明年估值整改完成,理财子将进入产品转型提速期和配置结构优化期。预计2026年理财规模同比增速为10%左右,达38万亿;资产配置上:非标和债券占比下降、流动性资产占比回升,公募和权益资产占比回升,预计腾挪空间在5%左右;平均业绩比较基准将止跌企稳,预计回升30bps左右,达到2.7%;产品结构中混合类规模和数量将显著提高,占比回升,预计占比提升2%左右。

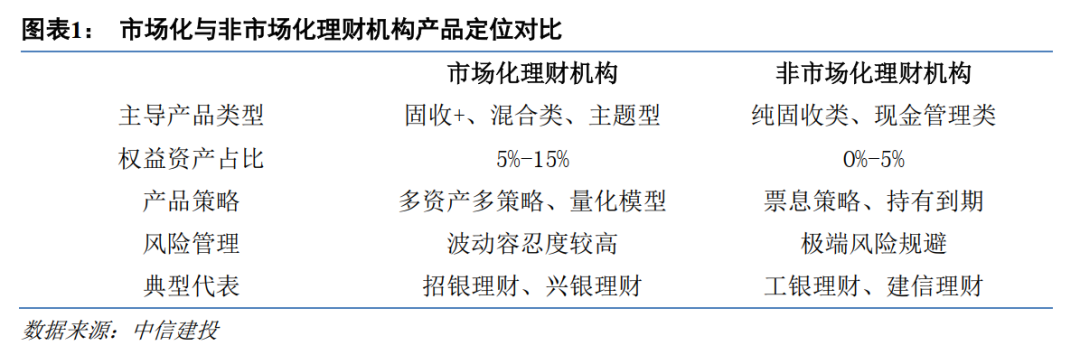

产品定位转型方向:多元化和弹性化。理财行业对产品定位转型已形成战略共识,但在战术选择和实施节奏上存在合理分歧。市场化机构在收益弹性上更为进取,非市场化机构则偏重规模稳定,而区域性机构寻求特色化突破,构成多元化市场格局。理财客户需求正处于转型期,呈现出“低风险偏好与较高收益期望并存“、“口头接纳与实际操作脱节”、“代际与地域差异显著”等特征。复杂客户需求结构也为产品创新和差异化竞争提供广阔空间。理财机构需充分理解这些需求特点,设计出既满足客户偏好,又能引导其适应净值波动的产品。未来赢家可能是能够精准把握客户需求变化、灵活调整产品策略、有效控制风险的机构。

多资产多策略产品的发展与展望。多家理财子推出多资产多策略产品体系,包括:招银理财的“全+福”系列,光大理财“光盈+”系列,兴银理财“加利略”多资产多策略体系,宁银理财“权星优选体系”。尽管各家理财子都在推行多资产多策略,但它们在战略定位、策略重心和客群细分上展现出不同的特点。综合来看,理财子多资产多策略产品的发展正处于模式初步建立,但结构有待深化的关键时期。展望未来,理财子多资产多策略产品体系将朝着多元化、专业化、科技化的方向深度演进。

估值整改全面完成将在明年对理财市场的规模结构、产品形态、资产配置策略及销售模式产生深远影响。在规模结构方面:预计短期内整体规模增速将有所放缓,行业集中度预计将进一步提升。在产品形态方面:基础现金管理类及短债类产品将回归其“现金蓄水池”的本质、核心“固收+”类产品成为主战场、产品设计更注重风险管理。资产配置方面:投资组合久期普遍缩短:向高信用等级和多元化转移:销售模式上:从产品推销向客户服务转型,资产配置建议的重要性显著提升。

AI对理财行业的影响?领先理财子机构借助大数据、人工智能、云计算等技术,搭建数字化投研平台,实现 “数据整合—分析研判—风险预警—策略生成” 的全流程升级;风控系统的数智化升级是理财子机构抵御市场风险的 “防火墙”,通过技术架构重构与智能模型嵌入,实现从被动风控向主动预警的转型;运营管理的数字化转型以 “数据贯通+流程自动化”为核心,通过中台战略打破部门壁垒,实现资源的集约化利用与业务的高效流转。

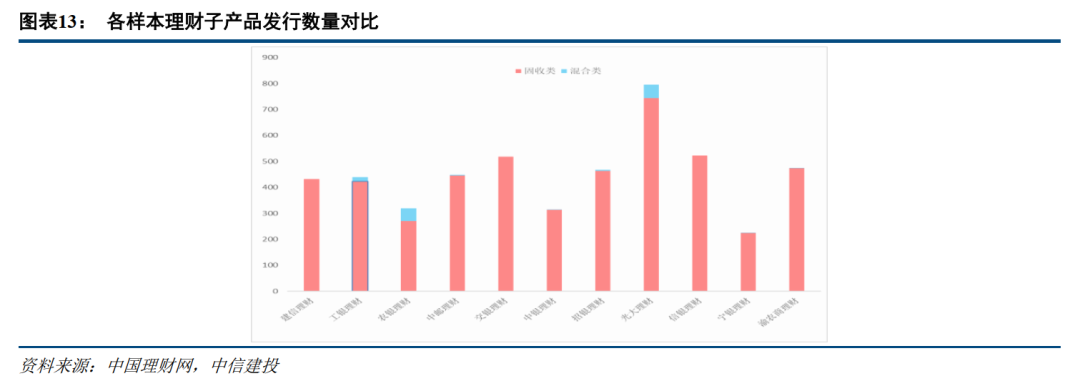

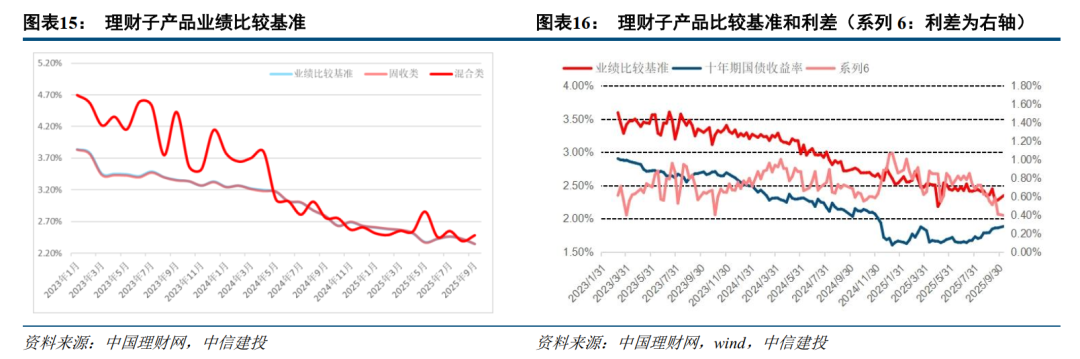

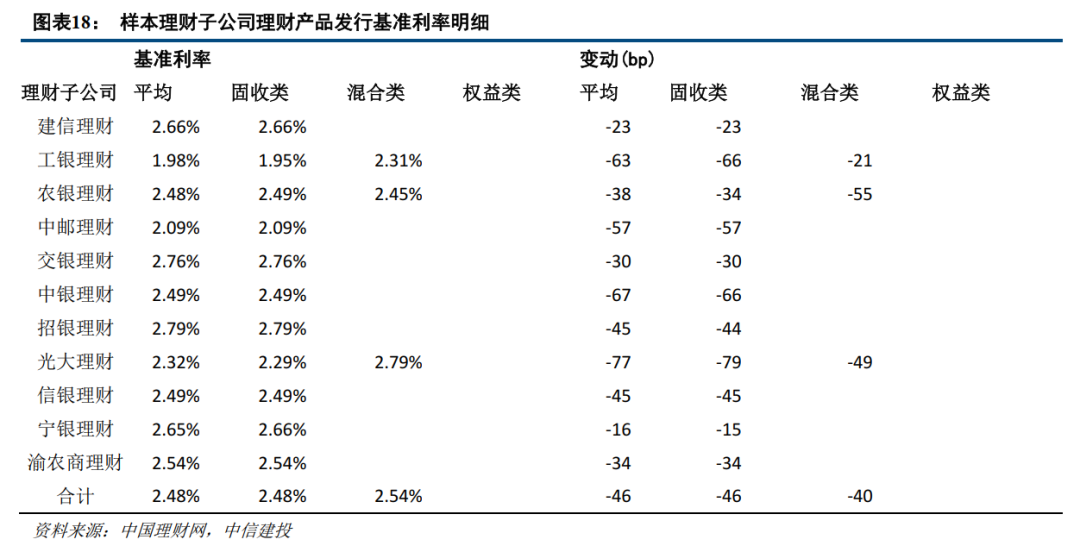

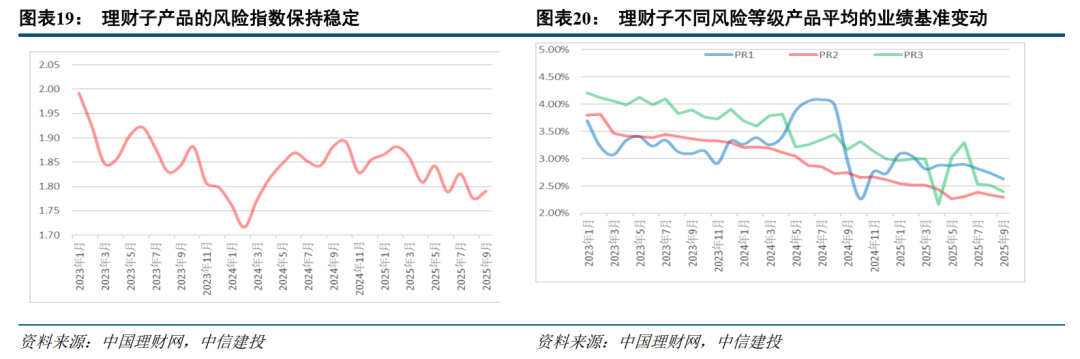

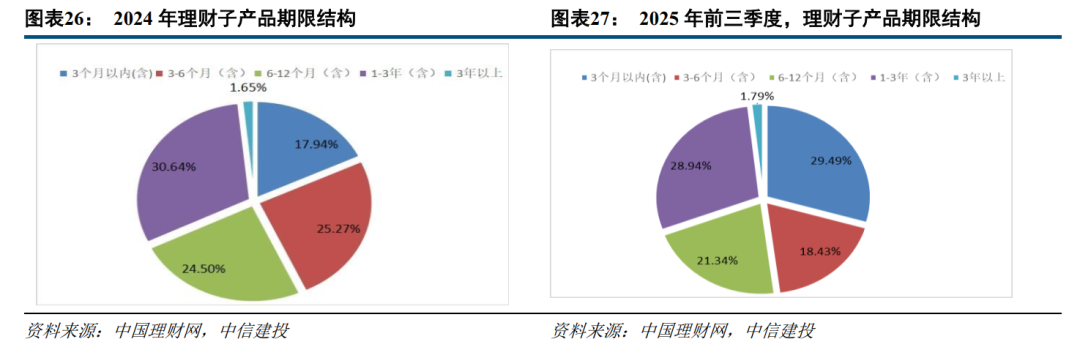

2025年前三季度,样本理财子产品发行特征。前三季度,产品发行呈现"总量回升、结构优化"特征;从趋势上看,月度发行节奏显著提高,但混合类产品占比下降;理财产品市场集中度延续下降趋势,市场结构持续优化。具体来看,头部机构格局发生显著变化,光大理财保持领先地位;机构发行策略分化明显,农商行理财子表现突出。前三季度,产品的平均业绩比较基准较2024年大幅下降, 混合类产品及固收类产品均跌入2.4%以内,理财产品平均的利差在持续下降,下降近67bps,而且在3季度降幅扩大。前三季度,理财子产品的风险等级依然主要集中在PR1与PR2,PR3及以上产品占比较低,而且占比下降,居民风险偏好呈现边际改善;产品整体平均风险指数为1.82,较2024年末下降0.3%。前三季度,产品期限结构呈现"两端增长、中间收缩"的特征。从样本理财子期限结构看,T+0和3年期以上产品是增量较多的产品,而且3个月以内产品和1-3年期产品占比最高。

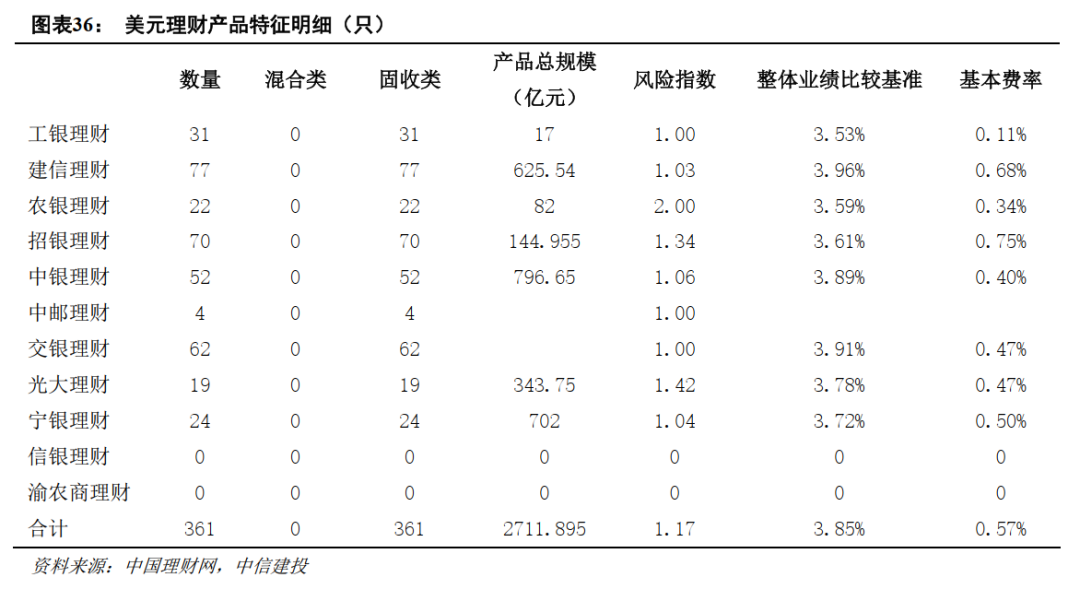

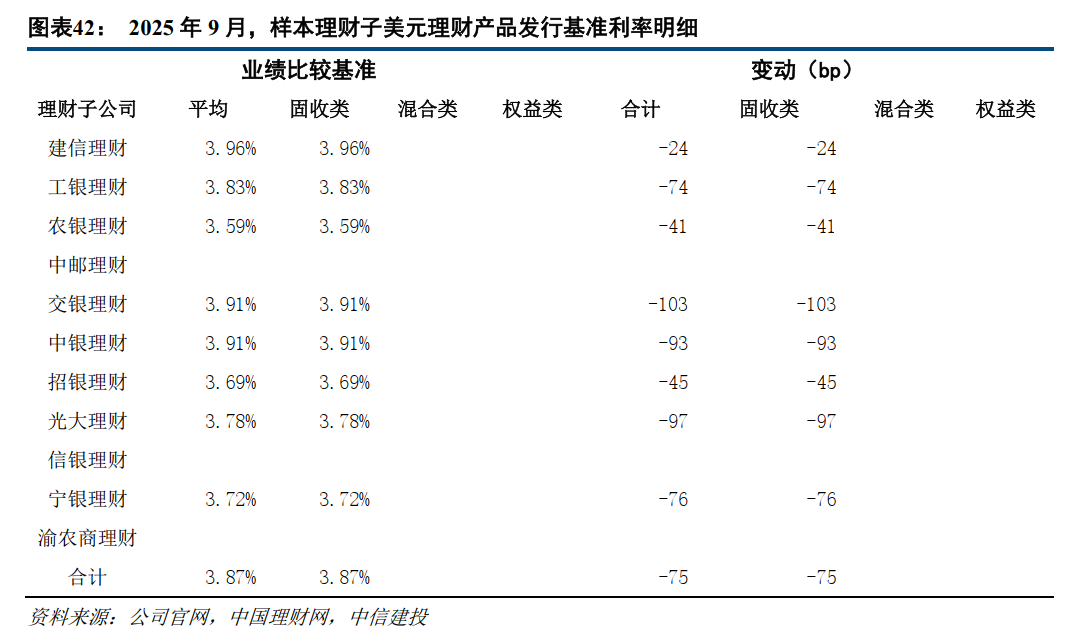

2025年前三季度,美元理财产品产品发行特征:量、价开始降。总结来看,2025年前三季度,美元理财产品的发行数量从8月开始降低,平均的业绩比较基准也从9月开始显著下降,主要原因包括:美联储9月降息,美元产品的风险指数在下降,同时期限结构也在缩短。

2026年理财市场展望:

1)规模:展望2026年,理财规模增长的决定因素依然是存款持续搬家流向各类资管产品,部分流向理财产品。为了更多的存款流向理财产品,理财子需要确保破净率维持在低位、渠道端需要持续下沉、加快产品定位转型,多元化产品类型,弹性化产品收益。预计2026年银行理财规模至少实现10%左右的增长,如果2025年年末理财规模34万亿,那么2026年规模预计将达到38万亿左右。

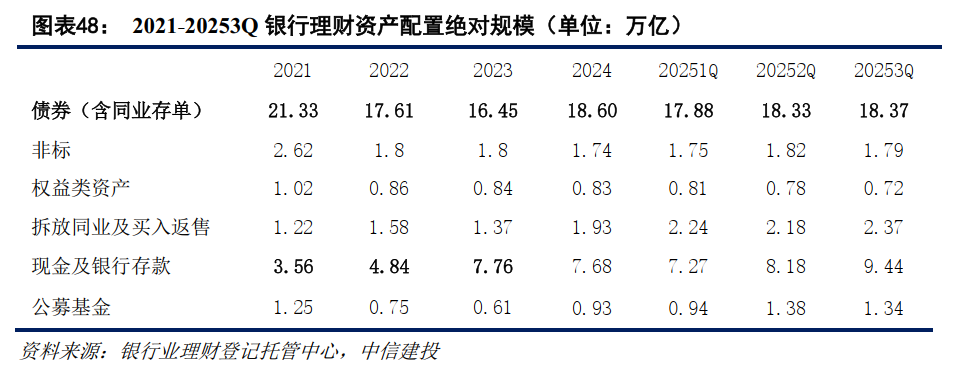

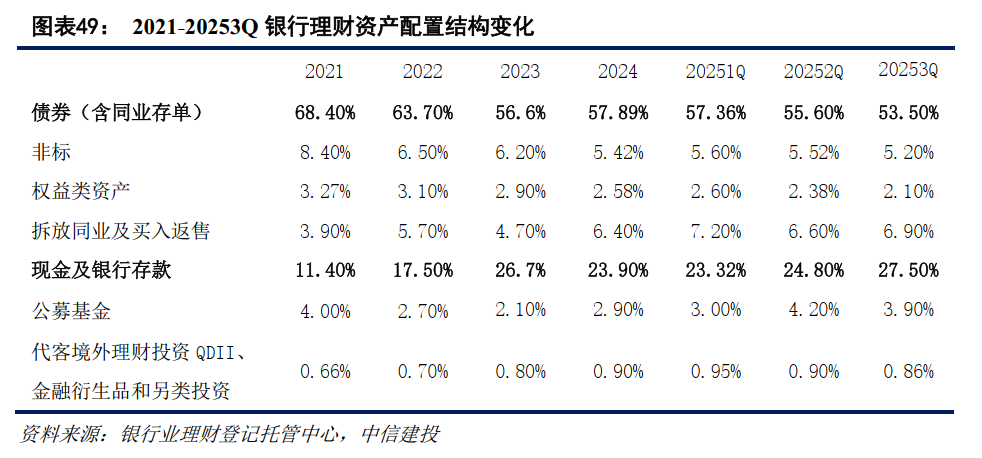

2)资产配置:理财的资产配置呈现一些新特征和面临的新问题:理财子及时兑现公募基金投资收益,提高现金及银行存款配置,越来越多的优先股在提前赎回。面对这些新特征,理财子2026年资产配置预计依然是兼顾安全性和收益性。流动性较高的资产(现金及银行存款、同业存单、同业存款及买入返售)占比会继续提高,而债券投资和非标资产占比会降低,但是公募基金和权益类资产占比也将提高。

3)业绩比较基准;随着资产配置结构的调整,主要是债券和非标资产配置占比减少,而其他类资产占比回升,流动性资产占比提高2%,增厚收益的偏权益类资产占比提高3%,在这种预期下,预计2026年平均业绩比较基准会止跌企稳。

4)产品结构:理财子从提高盈利能力的角度也需提高混合类产品的发行数量和占比。预计到2026年,理财子的产品结构将持续优化,混合类占比显著回升,增幅在2%/3%,实现翻倍增长,如果2026年理财规模达到38万亿,混合类产品余额将达到1.52/1.9万亿,可能的增量达到0.7万亿/1万亿左右,增量空间大。

(一)经济增速不及预期导致市场预期向下,权益资产表现低于预期。疫情后,居民的消费支出增长相对缓慢,同时由于房地产市场依然处于调整阶段,固定资产投资支出增加不及预期,在消费和投资支出不及预期的情况下,权益资产表现将可能不佳,导致理财资产端收益率下降,这或许诱发理财破净。

(二)债券市场过度调整导致理财资产端收益率下降的风险。在经济增速不及预期,政策面效果不佳的情况下,债券市场存在调整的风险,债券市场波动将导致理财资产端收益率下行,诱发理财破净。

(三)投资者风险偏好持续处于低位的风险。如果经济增速不及预期,居民收入预期向下,风险偏好持续处于低位,理财子产品风险等级反而提高,出现理财产品发行困难,理财规模难以持续增长。

(四)财富管理市场竞争加剧的风险。财富管理产品越来越丰富,各类资管机构都在加大资管产品的发行,理财净值化后,收益率相对低于其他资管产品,这也将限制理财产品规模稳定增长。

证券研究报告名称:《“银行资产管理”系列深度之52:产品转型提速期,配置结构优化期 ——2026年银行理财市场展望》

对外发布时间:2025年11月19日

报告发布机构:中信建投证券股份有限公司

本报告分析师:

马鲲鹏 SAC编号:S1440521060001

SFC编号:BIZ759

李晨 SAC 编号:S1440521060002

SFC 编号:BSJ178

杨荣 SAC 编号:S1440511080003

SFC编号:BEM206

王欣宇 SAC 编号:S1440525070014