大家都做好准备吧,从下个月开始,加拿大打工族的实得收入将因增税而下降!

加拿大养老金计划和联邦就业保险(EI)都将发生变化,最终将影响到你的实际收入。

加拿大独立企业联合会(CFIB)对雇员和雇主在新的一年里的情况进行了分析。

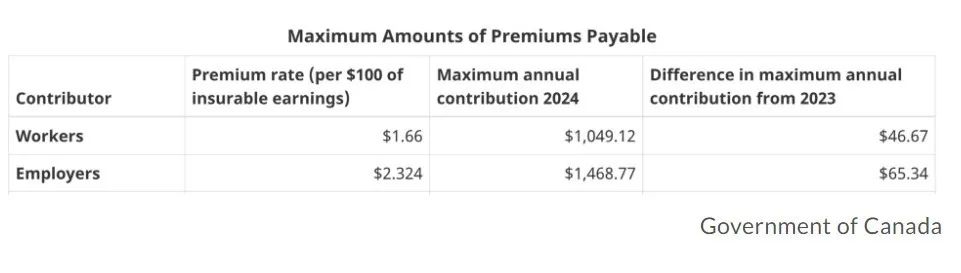

从2024年1月1日起,雇员每100加元的EI保险费率将从1.63加元增加到1.66加元,雇主每100加元的EI保险费率将从2.28加元增加到2.32加元。

上涨的不仅仅是EI保费率。

每年,雇员都要向EI缴费,直到他们达到收入门槛——即最高可保收入(MIE)。在2024年,这一数字也在上升。

到2024年,它将从61,500加元增加到63,200加元。这意味着雇主每年为每名雇员支付的最高EI供款将增加65.34加元,至1,468.77加元。

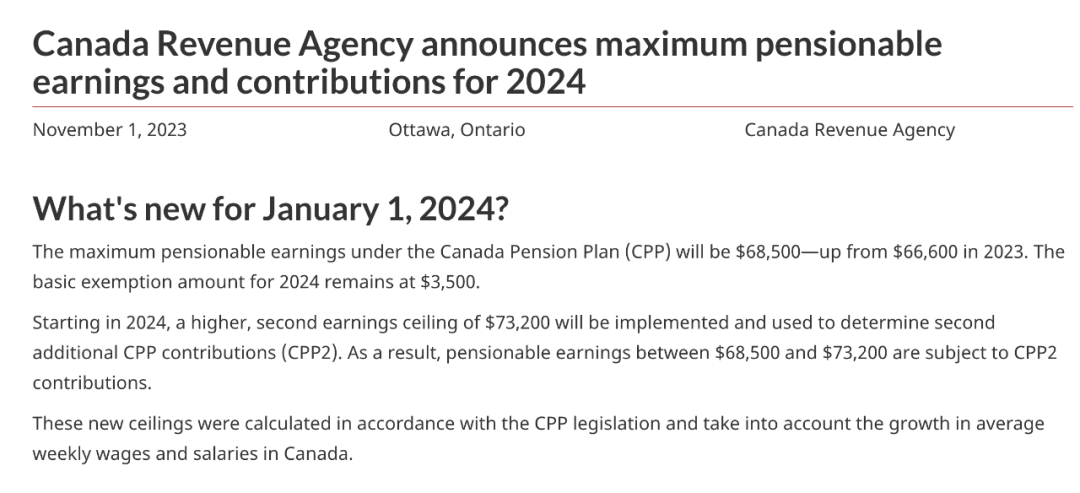

至于加拿大养老金计划(CPP)的缴费,必须缴纳的年度上限为5.95%,最高缴款额为3,867.50元,高于2023年的3,754.45元。

根据联邦政府的数据,CPP下的最高养老金收入将从2023年的66,600加元增加到68,500加元。

2024年还将实施第二个加拿大退休金计划(CPP)上限,这将导致中等收入雇员及其雇主在68,500至73,200元之间的收入上缴4%的社保金,这意味着雇主和雇员的最大缴纳额为188加元。2024年自雇CPP2缴费率将为8%,最高自雇缴费额将为376加元。

加拿大联邦独立商业联合会(CFIB)指出,这些变化将使雇主每名雇员的工资税增加366加元,明年雇主对CPP和EI的总缴纳额可能达到每名雇员5,524加元。

此外,这还没有考虑到企业地理位置。根据不同地区,雇主可能需要支付三到七种不同的工资税。

在10月份,CFIB发布了一份声明,对联邦政府未能抓住机会反对EI保费上涨表示失望。

CFIB的国家事务主任Christina Santini在向Daily Hive发表的声明中表示:“当政府增加工资税时,劳动力成本也随之增加,迫使许多企业主做出艰难的决定。”

“这可能需要一些企业主重新审视他们的工资和招聘计划,削减支出,或提高其产品和服务的价格。但企业在保持竞争力的同时只能提高价格到一定程度。

她补充道:“工资税的增加使雇主提高工资和创造新工作的成本更高。”

唉,通胀飙升,物价飞起,房贷也难以负担,收入竟不增反降!这年头活不起了!实在太累了..

接下来,小编为大家整理一下,2024年加拿大各项税收的变化:

每年,加拿大人大多数所得税和福利数额都会与通胀挂钩。加拿大税务局(CRA)在11月宣布,用于衡量2024年税率等级和金额的通货膨胀率将为4.7%。

2024年的税率等级:所有五个联邦所得税等级都已使用4.7%的通货膨胀率进行调整。

新的等级为:收入在零至55,867加元之间(15%);超过55,867加元至111,733加元(20.5%);超过111,733加元至173,205加元(26%);超过173,205加元至246,752加元(29%);超过这个金额的部分按照33%的税率征税。

基本个人免税额(BPA):基本个人免税额是个人可以在不支付任何联邦税款的情况下赚取的收入。在2019年12月,政府宣布将基本个人免税额每年增加,直到2023年达到15000加元,之后将按通货膨胀进行调整。

就业保险保费(EI):这也在上涨,雇员的缴费率为1.66%(魁北克为1.32%),最高缴费额为1,049.12加元(魁北克为834.24加元),2024年的最高可保计算收入为63,200加元。

TFSA限额:2024年免税储蓄账户的额度将增加到7,000加元(比2023年的6,500加元更高)。对于从未缴纳过TFSA,并自2009年以来一直是加拿大居民且至少18岁的人,2024年的累积TFSA限额将为95,000加元。

RRSP限额:2024年注册退休储蓄计划的额度为31,560加元,高于2023年的30,780加元。当然,你在2024年可以向RRSP存入的金额被限制在你2023年的收入的18%,其中包括(自雇)就业和租金收入,最高为31,560加元,再加上2023年未使用的RRSP供款空间,取决于养老金调整。

老年人保障金(OAS):如果你领取OAS,2024年OAS还款门槛设定为90,997加元,这意味着如果你的应纳税收入超过这个金额,你的OAS将在2024年减少。

新替代最低税(AMT):请记住,AMT系统的拟议变化将于2024年1月1日生效,尽管到目前为止只公布了立法草案。AMT对申请某些税收减免、豁免或抵免以减少税收的纳税人征收最低水平的税收;如果在AMT系统下计算的税款金额超过常规税制下应纳税额的金额,差额将作为当年的AMT支付。

2024年的AMT变更包括提高AMT税率、增加AMT免税额以及通过限制降低税款的某些豁免、扣除和信用来扩大AMT基数。

如果你的应税收入超过173,205加元,你2024年的AMT可能会更高(与2023年相比),并且你有某些类型的收入的税率低于普通收入,或者有减少应纳税额的扣除或抵免。这些包括资本收益,员工股票期权,加拿大股息,从前几年结转的未使用损失,某些扣除,如利息支出,以及不可退还的税收抵免,如捐赠税收抵免。

在2024年AMT规则生效之前,你可以通过实现收益、使用亏损结转、行使员工股票期权或进行大额慈善捐赠来提前应对这些变化。