公司在我国全棉袜业市场上所拥有的份额相当高,在全球棉袜市场上也拥有30%以上的份额。

市值风云 作者 | 游城

毫不夸张地说,色彩的发展史几乎就是人类文明的发展史。

从遥远的史前壁画到如今的近代壁画,从只有一种颜色到复杂的色彩组合,色彩的丰富无疑代表着人类审美的进化。

这种进化不仅体现的艺术上,也体现在生活的方方面面,着装服饰便是另一个重要的例子。

从曾经的黑白灰到如今兼具潮流性与功能性的各种服饰,色彩起到的作用不可忽视。

就以耐克(NKE.US)为例子,在配色这块它可算是玩明白了,光是给自家的Air Jordan 1鞋款推出的各种配色款式就数不胜数,靠着色彩就能让一个历史超过35年的鞋款保持常青。

人靠衣装,佛靠金装。颜色对于服装的意义大概率只增不减。今天为各位带来的便是一家“颜值为王”的公司——富春染织(605189.SH)。

吾股排名第668的次新股

明清时期,松江可谓是全国棉纺织业的中心地区。

明代科学家宋应星曾在他的《天工开物》中写道“凡棉布寸土皆有,而织造尚松江,浆染尚芜湖”。大意为当时著名的松江的白布也要送到芜湖进行浆染。

明朝中后期,五大手工业地区已闻名全国:松江纺织、苏杭丝织、芜湖浆染、铅山造纸、景德镇制瓷。

从以上信息足以了解到芜湖在于染印业的重要地位,而富春染织正是坐落于芜湖市。

公司成立于2002年,于2021年5月登陆上交所,目前总市值接近30亿,市值风云吾股排名668位。

公司控股股东为何培富,持股比例45.13%,何璧颖、何壁宇为何培富的两个女儿。

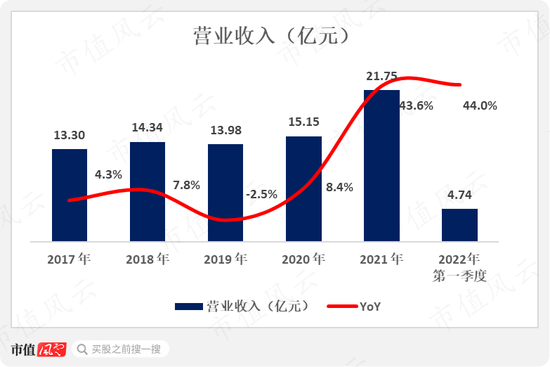

公司的总营收在2021年实现了一次十分明显的增长,首次突破20亿,同比增长43.6%,并且增长的趋势在今年一季度依旧延续,营收4.7亿,增长44%。

归母净利润的增长更显著,2021年同比增长超过100%,达到2.3亿。今年一季度约2600万,同比减少32.7%。

专注色纱,但规模不大

富春染织的营收结构十分简单,2021年来自色纱的收入为19.5亿,占总营收的比重接近90%。

至于什么是色纱,相信各位都见过,就是下图中花花绿绿的筒形纱线,它们被广泛应用于服饰、家纺等领域。

印染环节作为纺织行业的中游部分,是赋予产品外观属性的环节之一。上游对应的是基础原材料,例如坯布、坯纱、燃料,下游则对应服饰、家用纺织品、医用纺织品等各种应用领域。

目前国内的三种染色方式区别主要在于从哪里开始染色,是先染纤维呢,还是染由纤维制成的胚纱,亦或是染由胚纱织成的胚布。

富春染织采用的是纱线染色,对应下图中的第一种方法,也就是从胚纱开始染色,此办法是三种工艺中成本最低的,污染也相对较小。

而最让公司引以为豪的便是“标准色卡”,目前已经包含600多种颜色,客户想要的颜色从里面几乎都能找到。风云君看了之后觉得这颜色的丰富程度远超口红色号。

如果把富春染织和目前A股同样涉及色纺业务的两家公司:华孚时尚(002042.SZ)、百隆东方(601339.SH)进行对比,则发现富春染织的收入规模的确算不上大。

从生产量上看,富春染织与其他公司的差距依旧不小,2021年色纱产量为6.6万吨,百隆东方纱线产量则为24.6万吨。

纱线的下游对应的是各种织物消费品,在疫情后消费市场回暖的情况下,2021年以上三家的纱线业务增速相对上年皆有较大提升。

百隆东方增长26.6%,增速相对上年增加超过25个百分点。华孚时尚增长16.2%,上年的增速则为-20.3%。

富春染织的增速是最显著的,2021年纱线业务同比增长超过43.2%,增速相对上年增加超过34个百分点。

从公司下游端的客户上来看,富春染织与其余二位的差距也很明显。

例如百隆东方的客户便包括耐克、阿迪达斯、彪马等国际品牌。国内的客户则有李宁(02331.HK)、安踏体育(02020.HK)、森马服饰(002563.SZ)等。

华孚时尚的国内客户中也有李宁、安踏、鸿星尔克、海澜之家(600398.SH)的身影。

以上这些客户的产品种类十分丰富,产品适用场景极其广泛并且规模较大。而富春染织的客户们与他们相比则显得有点单调了,2020年前十大客户中绝大部分都是袜业公司。

富春染织的单季度营收呈现十分明显的季度特点,第一季度和第四季度通常是一年中营收最少和最多的季度。

每年的四季度是西方圣诞节以及中国春节前夕,是服装、家纺等各种织物的销售旺季,作为原料的纱线收入上涨也不难理解。

中国是纺织品出口大国,2019年纺织品出口金额达到1191亿美元,占全球纺织品出口总额的39.2%。

袜子是纺织品的细分品类,我国当仁不让,已经是世界上最大的袜子出口国。2018年,织物袜子出口合计便已超过了160亿双,全球约70%的袜子都来自中国。

根据公司今年3月份投资者交流会所提供的信息,富春染织在我国全棉袜业市场上所拥有的份额相当高,在全球棉袜市场上也拥有30%以上的份额。

这不免让风云君联想到在西方圣诞节时小孩喜欢在床头挂上袜子,期待第二天从中收到礼物,搞不好这些袜子全都是中国产,并且用的是芜湖产的色纱也说不定哦。

成本控制有道,但盈利能力不强

上文已经提到过,富春染织的产量情况对比行业内其他公司的确算不上有多么出色,但是公司的产能利用率依旧连续三年处于超负荷状态,产销率也逐年上升。

公司对于IPO募集资金的运用,大部分也是集中在扩建产能上,打算将一半以上的募集资金都投入到年产3万吨的生产线建设项目上,工程进度截至2021年末已经达到77%。

截至今年3月末,公司的产能已经达到7.2万吨,募投项目今年将全部建成投产。

更多的生产活动带来的便是更多的成本。公司的营业成本增长在2021年同样迅猛,同比增长38%,今年一季度则增长53.9%,已经超过了营收的增长速度。

因此公司整体的毛利率在今年一季度下降。

虽说毛利率总体来看较为稳定,但是卖色纱这个生意很显然并不怎么赚钱,盈利性并不强,今年一季度的营业利润率已经下降至8%左右。

在成本构成中,原材料则是占比最多的一项,其次是制造费用。

在原材料的构成中,21支胚纱与32支胚纱是占比最多的。

至于这个21支、32支到底有啥区别,各位可以简单理解为支数越高,品质越高,越是有可能被运用在高档织物上。32支的纱线被运用于袜子上其实已经很足够了,除非有人的脚贵如金子,比如中国男足?

除了以上两种,市面上还有40、50、70、90支等种类,这些都属于公司原材料中的“其他”类别,占比不多。

32、21支纱的采购价与销售价呈现相同的走势,在公司披露的年份里价格都是逐年下降的。

由于公司的业务十分简单,把白色的胚纱原材料采购过来,加工、染色之后胚纱变色纱,最终卖给客户。

因此原材料涨价,产品售价就变高,原材料降价,售价就变低。这也能部分解释富春染织为何2021年销售收入增长如此显著。

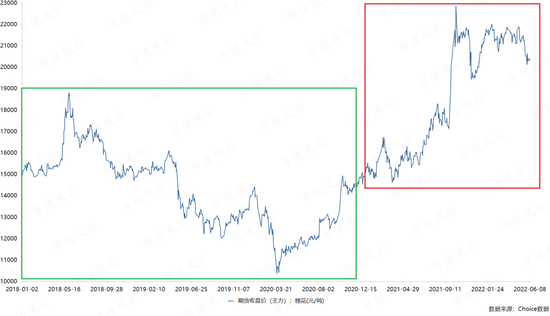

虽说无法得知2021年公司胚纱的采购价格,但是作为胚纱重要原材料之一的棉花,其期货价格在2021年有明显上涨,这也会使得胚纱采购价提升,那么公司色纱的售价大概率跟着涨。

所以,这是比较典型的成本加成法定价方式的特征,赚个加工费,利润微薄但好在旱涝保收。

富春染织在公开报告中也阐述了2021年扣非净利润获得大幅增长的主要原因,其中就包括产、销量的增长和原材料价格的上涨。

占成本第二大的制造费用,主要包括水电煤等能源费用、固定资产折旧等。

在能源支出中,最花钱的是电,其次是煤,最次是水。

电、煤没啥好说的,不管是用量还是花费,波动都不大。有意思的是,公司2020年的用水量相对上年增长约17%,但是水费支出却减少了约一半。

这就得归功于芜湖市所拥有的天然地理优势了。地处长江下游,位于长江边上芜湖拥有着得天独厚的水资源。

富春染织经批准可以直接在长江天门山段处取水,这水费可以说是白菜价了,四舍五入一下几乎免费。自来水价格3.3元/吨,从长江取水的话一吨只要8分钱,可谓是近水楼台先得月。

此时此刻风云君脑海里突然冒出了苏轼《赤壁赋》中的那句“取之无禁,用之不竭,是造物者之无尽藏也。”

长江一直都是公司用水的重要来源地,并且比重逐年上升,到2020年,用水几乎全部取自长江水了。

染印活动会产生各种废水、废气、固体废弃物,特别是废水的排放量很大,稍不注意便会对大自然造成伤害。例如公司在2017年便因为排放恶臭气体而被投诉,被芜湖市环保局下令整改。

因此,为了保持业绩的良性增长,生产活动的合规性也是公司不得不持久注意的地方。

现金流出需注意,上市首年便分红

富春染织的生产活动全是自己包办,不存在外协生产的情况。因此公司固定资产规模较大。

公司对大部分客户都是先收到预付款后再发货,按道理来讲现金流状况应该会不错。

从现金流入情况来看的确是这样,销售收入转化成现金的状况良好,应收账款与应收票据的水平也很低。

可是在公司2021年现金流入创新高的情况下,同年经营现金流净额却创了六年来的新低,原因是需要花更多的钱去购买原材料。

自由现金流也不太乐观,6年里一半的时间都在净流出,说明公司资本开支依旧活跃。

目前,公司账上的货币资金也完全可以覆盖其短期借款,负债问题不大。

在上市的第一年里,富春染织便进行了分红,合计0.87亿,占当年归母净利润的37.54%,也体现了公司回报股东的诚意,但持续性尚需时间检验。

富春染织的公司规模算不上大,并且业务结构较为单一,虽说色纱这东西是纺织物重要的材料之一,但是很显然公司这门生意的盈利能力并不怎么高,有明显的成本加成法特色,赚个加工费。

公司大部分的募集资金都拿去进行产能扩建,去年迎来了一波明显的收入增长。

总的来看,公司目前给风云君的印象就是班级里的中等生,算不上拔尖,但是也本分得守着自己的一亩三分地,成绩在最近也有所进步。

责任编辑:彭佳兵